不论是叮咚买菜深耕生鲜电商会面对的成本高企,还是每日优鲜做社区零售数字化平台会面对的巨头围追堵截,都不是一条容易的路。

“生鲜电商第一股”争夺战,进入赛点。

北京时间6月9日凌晨,前置仓“三强”中的两位带头大哥——每日优鲜和叮咚买菜,一前一后向美国证券交易委员会(SEC)递交招股书,申请分别在纳斯达克和纽交所上市。

据业内人士介绍,在一般情况下,某领域内上市的第一家公司,往往掌握着市场定价权,能吸引更多资金和关注度,这对于市场前景广阔、市场局面未定的生鲜电商领域来说,优势明显。

“也正是被先发上市的优势所吸引,两大生鲜电商公司才会抢着申请IPO,以至于出现叮咚买菜和每日优鲜递交招股书时间差,不到一个小时的戏剧性场面。”一位曾长期关注电商的投资人告诉《商业数据派》。

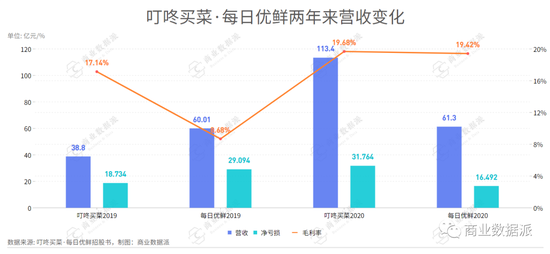

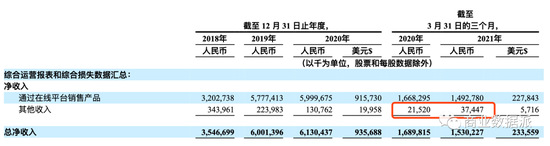

据招股书显示,叮咚买菜2020年的营收为113.36亿元,较2019年的38.8亿元,同比增长192.16%;每日优鲜2020年营收数据则是61.3亿元,较2019年的60.01亿元的营收,同比增长仅为2.15%。整体来看,叮咚买菜2020年的交易规模几乎是每日优鲜的2倍,营收同比增长幅度也超过每日优鲜近60倍。

不过,从净亏损数据上看,叮咚买菜的净亏损也在逐年扩大,2019年净亏损为18.734亿元,2020年便增至31.764亿元,2021Q1进一步扩张至13.85亿元,同比增长465.31%。

而每日优鲜的净亏损则经过三年时间优化,逐步走低。净亏损额从2018年的22.316亿元减少到2019年的29.094亿元,到了2020年,进一步下降至16.492亿元。不过进入2021Q1之后,每日优鲜的净亏损骤然扩大至6.1亿元,同比增长高达212.82%。

从数据上看,叮咚买菜的经营呈现后来居上的态势,营收从2020年开始出现爆发式增长。究其原因,就是抓住了下沉市场和疫情带来的线上买菜红利。

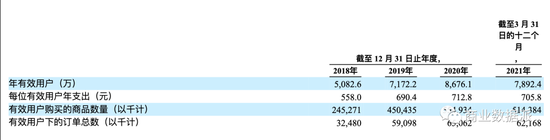

而每日优鲜的营收增长从2020年开始出现乏力,原本先发优势很明显,2018年的收入比叮咚买菜2019年还要多,但后面却逐渐落后。截止2021年3月31日,年有效用户和每位有效用户的年支出、购买商品数量,甚至是订单总数都出现下滑。

由于叮咚买菜和每日优鲜都是前置仓模式,其亏损也让业界在思考:前置仓的生鲜电商是不是一个好生意?

市场规模VS盈利目标

从招股书披露的数据来看,叮咚买菜和每日优鲜在发展路径上呈现出截然不同的发展路径:前者更注重市场开拓和营收增长,而后者的财报却反映出对盈利和差异化竞争力的渴望。

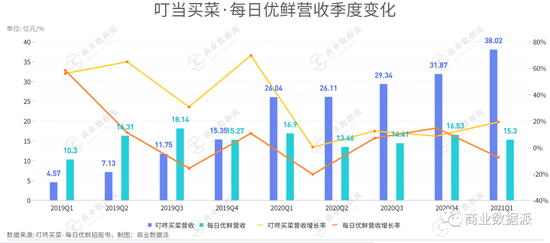

据招股书显示,叮咚买菜近年来的营收一直处于高速增长阶段,其总收入从2019年的38.8亿元增长到2020年的113.4亿元,增长率高达192.27%。到了2021Q1,营收38.02亿元,较2020Q1的26.04亿元,同比增长46%。

而每日优鲜的收入增长就略逊一筹,净收入总额从2018年的35.5亿元,增至2019年的60.0亿元,到了2020年,数据增至61.3亿元人民币,年均增长率仅有35.59%。进入2021年之后,Q1的净收入总额仅有15.3亿元,较2020同期的16.9亿元,还收缩了9.47%。

横向来看,每日优鲜的营收在2019第四季度,就出现了营收环比负增长的现象,在疫情居家期间,也没有明显的上涨趋势,对比叮咚买菜自2019年起,就实现的每季度营收正向增长,差异明显。且叮咚买菜即便在疫情平稳后,也保持着较为稳定的营收增长态势。

营收增长反应市场规模。据招股书显示,叮咚买菜在市场开拓方面下了重力,如今以将业务成功扩展到全国29个城市,其中5个城市实现并保持这每月超过1亿元GMV的数据。而每日优鲜在去年,不仅出现大规模关仓现象(2019年披露有仓1500个,招股书披露2020有仓631个),用户增长和订单量增长也有所滞缓。

大规模开疆扩土带来的巨幅营收增长,往往也伴随着净亏损额的逐渐走高。

据招股书显示,叮咚买菜2019年净亏损18.7亿,2020年净亏损拉高70.05%,增至31.8亿元,占总营收的28%。而每日优鲜的净亏损则逐渐收窄,从2019年的27.77亿元,缩减至2020年的16.49亿元,下降40.62%。

到了2021年Q1,情况发生变化,虽然叮咚买菜的净亏损额较2020年同期的2.45亿元进一步扩大,增长至13.85亿元,同比增长465.31%,但每日优鲜也呈现出亏损额增大的趋势,2021Q1净亏损达到6.1亿元,较2020Q1的1.95亿元,同比增长高达212.82%。

总体来看,每日优鲜在过去两年期间做到保持营收增长的同时,逐步减少了实际亏损,其主要原因在于采购成本和履约成本的优化。

据招股书显示,每日优鲜通过与供应商签订战略供应协议以及使用智慧零售网络(RAIN)等方式,使得采购成本大减和运营效率提高。2020年的销售产品采购价格同比下降12.24%,达到47.4亿元,产品交付和仓库运营相关费用也从2019年的11.7亿元降至2020年的9.4亿元,2020年的履约费用也从2019年的18.3亿元下降14.0%,达到15.8亿元。

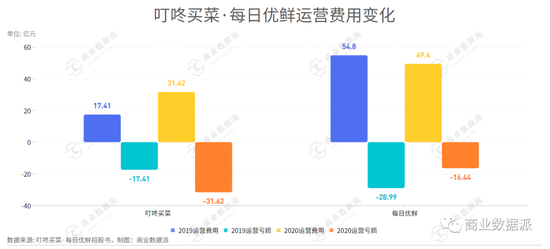

采购成本和履约成本的优化让每日优鲜收入成本大减,从2019年的54.8亿元下降9.85%,2020年收入成本仅为49.4亿元,每日优鲜在将其成本优化归功于供应链与技术打造的核心竞争力。而同期叮咚买菜的收入成本却从2019年的32.15亿元,上涨至2020年的91.05亿元,同比大涨183.2%,不过相对其营收同比增长192.16%的幅度,成本占比略有下降,毛利率有略微上升。

由此可见,叮咚买菜信奉“得市场者得天下”的铁律,拿亏损换市场规模的策略使其后来居上。而每日优鲜则在规模收缩的情况下,发力供应链打造和技术革新,希望借此提升运营效率,优化长期亏损的财务状况。

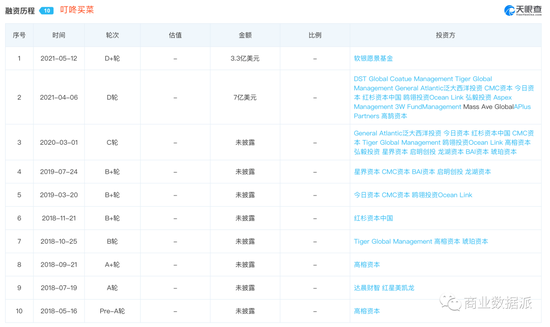

在二级市场上,叮咚买菜和每日优鲜又处于同一起跑线,在一级市场上,机构资本们也早看到底牌并已投出自己的一票。从融资节奏和金额上,也能看出资本从营收规模、增速等业绩层面的考虑。

比如在2020年业绩加速后,叮咚买菜连续获得几轮巨额融资。2021年4月6日,叮咚买菜D轮融资将7亿美元收入囊中,该轮融资由投资战绩斐然的DSTGlobal、Coatue联合领投,老股东Tiger GlobalManagement、GeneralAtlantic、CMC资本、今日资本、红杉资本等加码。5月12日,叮咚买菜又宣布完成3.3亿美元D+轮融资,软银愿景基金领投。

2020年7月23日,每日优鲜宣布完成新一轮4.95亿美元融资,由中金资本旗下基金领投,工银国际、腾讯、阿布扎比资本集团、苏州常熟政府产业基金、Tiger Global、高盛资产管理旗下基金及其他数家机构联合出资。同年12月,又获得20亿人民币的战略融资,由青岛国信、阳光创投等投资。

前置仓模式没有盈利最优解?

生鲜电商的“前置仓模式”,与京东的“以储代运”模式类似,通过在社区5公里以内建立小仓提前储货(根据数据分析和供应链选择)和自建物流团队,在消费者下单的第一时间将商品快速从小仓送至消费者手中。

“总仓+前置仓”的模式,相当于“沃尔玛+711+送货上门”,缓解原本长途运输中存在的生鲜损耗、配送时效等问题。可前置仓模式本质上还是一个重资产、重运营的劳动密集型行业模式,传统门店有的仓储、房租、水电、耗材、人力(店员换成配送员)等固定成本,它一个不少,行业毛利率偏低。

面对盈利难题,叮咚买菜和每日优鲜向各自的方向发展,给出不同答案,试图通过规模效应摊低供应链成本、提高客单价和单店营业额以及提高订单量与复购率增加收入等方法,达到盈利目的。

首先备受期待便是规模前置仓摊低成本。据招股书显示,目前叮咚买菜在全国范围内的31个城市建设了近1000个前置仓,而每日优鲜的前置仓仅覆盖城市16个,持有数量为631个。从覆盖范围和前置仓数量上来说,叮咚买菜的规模处于行业前列。

不过,叮咚买菜的运营成本从2019年的17.41亿元上涨至2020年的31.62亿元,呈现走高趋势。进入2021年Q1以来,叮咚买菜运营成本进一步扩大至13.34亿元,同比增长352.2%。这就说明,现下叮咚买菜的市场规模不足以促使供应链发力,摊薄运营成本。

因此,叮咚买菜改变策略,其创始人梁昌霖言:“叮咚的追求从来不是覆盖面积大,而是订单量与复购率。”不过,订单量和复购率要达到多少,才有可能实现盈利呢?

据海通证券《叮咚买菜:前置仓模式,专注到家的社区电商》研究报告显示,“单仓订单量达1250单/天可以实现盈亏平衡”,不过从叮咚买菜的招股书数据来看(全国950个仓,2020年产品收入112亿元),其单仓年营收1178.9万元,每月收入98.2万元,据此粗略估算,叮咚买菜2020年单仓客单价为57元时,每仓每日平均单量仅有574单。

这个数据不仅与海通证券的1250单相差甚远,距离梁昌霖理想状态的“客单价65元,日均单量1000左右”也有一段距离。而每日优鲜的单仓每月收入为79.2万元(客单价57元时,单仓日均单量463)同样无法支撑盈利的梦想。

为了提高客单量,叮咚买菜一边增加营销费用,吸引新用户,一边做线下门店、鲜食热食与预知菜品,刺激老用户消费。据招股书显示,叮咚买菜2021年营销费用大幅增加,以第一季度为例,叮咚买菜的销售与营销费用超3亿,是去年的6倍不止。

至于复购率,据梁昌霖介绍,目前叮咚买菜上海成立一年的前置仓复购率在38%左右,二十七个月后,复购率能达到50%左右。目前叮咚买菜平均月用户单量在4次左右。2020年叮咚买菜的目标是月用户单量达到6.5次。

叮咚买菜在复购率上功夫,每日优鲜就在客单价上使力。据招股书显示,目前每日优鲜有4300多款极速达商品、20000多款次日达商品,其一站式购物体验让用户买的“停不下来”,平均客单价高达94.6元,在国内所有前置仓玩家中排名第一。不过,截止2021年3月31日,每日优鲜年有效用户和每位有效用户的年支出、购买商品数量,甚至是订单总数都出现下滑。对亏损的企业来讲,增长放缓已经是预警信号,数据下滑则是危险警告。

这么看来,前置仓模式中的四条盈利渠道,而叮咚买菜在规模化上已经有明显优势、复购率方面小有所成,每日优鲜做到客单价行业第一,各有优势。这两家究竟谁能走在前面,还得看其未来的目标和方向。

深耕生鲜VS平台思维

对于用户来说,生鲜品类商品是生活之必需,但对于电商平台来说,生鲜供应链打造难、损耗高、毛利率低,很多商超将其用作引流商品,借此带动其他毛利高的商品销售。

作为领域中的头部企业,叮咚买菜和每日优鲜没有选择这样的发展方式。每日优鲜将目光放到B端,试图成长为一家社区零售数字化平台,叮咚买菜则选择不忘初心,深耕生鲜领域,通过提升用户体验提高复购率,从而实现盈利。

按照梁昌霖的说法,叮咚买菜目前并没有扩充SKU的计划,在创始人的构想里,它只卖菜,负责餐桌场景,订单量和复购率是它的追求,营销、用户体验是它实现盈利目标的手段,不过,这条道路并不容易。

中信证券商业零售分析师徐晓芳曾说,“APP+前置仓模式”在启动阶段需要投入大量营销,以积累种子用户,即便在成熟经营阶段,也会因为缺乏物理曝光(前置仓流量匮乏),营销费用高于线下商超。

正因如此,叮咚买菜才会在前期靠地推引流,后期靠广告引流,微信、快手、抖音、知乎等平台都是其投放广告的高低。铺天盖地的广告,带来了渗透率极高的效果和新鲜的用户,同时平台也付出了大量的营销成本。

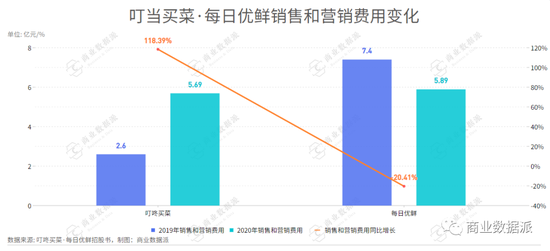

据招股书显示,2019年叮咚买菜的销售和营销费用为2.6亿元,到了2020年,其费用同比上涨118.39%,费用高达5.69亿元。2020年Q1-Q3的销售和营销费用为5741.2万,到了2021年Q1-Q3,费用同比增长453.53%,数额高达3.183亿元,比2019年全年还多。

从另一方面来说,叮咚买菜试图打造极致的用户体验来提升用户复购率,也存在一定的难关。出来产品品质的保证之外,对消费者购物即时性的满足意味着人力成本高企。

在各大生鲜电商平台的配送时间中,每日优鲜配送需要1小时,美团买菜紧随其后,大约需要30分钟,而叮咚买菜的标准时间为29分钟,甚至有时20分钟就能送到。在这种配送服务之下,叮咚买菜还提出“不收配送费”、“不设最低起送费”等原则,配送员帮忙带垃圾等贴心服务更是将用户的体验感拉满。

不过,快速响应的叮咚买菜背后,急速送达的代价就是存在配送员只能送一单的情况大量存在,平台送货压力高,配送员送货成本大,以至于人力成本、运营成本高企,平台难以盈利。

而另一边,每日优鲜的社区零售数字化平台之路,走起来也并不平坦。

要打造社区零售数字化平台,要先将菜市场搬到线上,升级为智能生鲜社区商场,这个过程中每日优鲜不仅需要获得菜市场经营权,还需要为商户提供包括电子支付、在线营销、CRM工具等在内容的SaaS服务包,甚至还需要帮助商户平稳过渡线下顾客转线上的阶段。

截止到2021年5月31日,每日优鲜已与14个城市的54家菜市场签订运营协议,并已在10个城市的33家菜市场开展运营。

搬完菜市场之后,紧接着就是零售云。每日优鲜要为长尾中小型商超提供线上、线下全渠道零售、客户管理、供应链及履约管理的数字化能力,借此实现从垂直电商向平台化的发展路径。

目前每日优鲜转型之路初步有了成效,2021年Q1,包含零售云在内的其他收入占总收入比例提升至2.4%,高于去年同期的1.3%,但整体占比还是非常少。

虽然说这条路前景光明,商业价值巨大,可对手也是空前强大。

改造菜市场业务,美团自2019年便开始服务O2O项目“菜大全”,饿了么也在差不多时间推出过类似的改造菜市场的业务,今年三月,京东也开始插手多家传统菜市场的改造业务,其范围已经覆盖到上海、福建、重庆、西安等地。而在商超智能升级方面,不仅有阿里巴巴的淘鲜达,多点Mall这样市值超30亿美元的独角兽,还有赢识科技这样的创业公司后起之秀。

如此看来,不论是叮咚买菜深耕生鲜电商会面对的成本高企,还是每日优鲜做社区零售数字化平台会面对的巨头围追堵截,都不是一条容易的路。

前路漫漫,兵贵神速;兵马未动,粮草先行。

在生鲜电商下半场战争开启之前,谁能拿到最多的资本,或许就能赢得最后的终局,而这“生鲜电商第一股”带来的融资和关注度,就是叮咚买菜和每日优鲜不可不抢的资源。

营业执照公示信息

营业执照公示信息